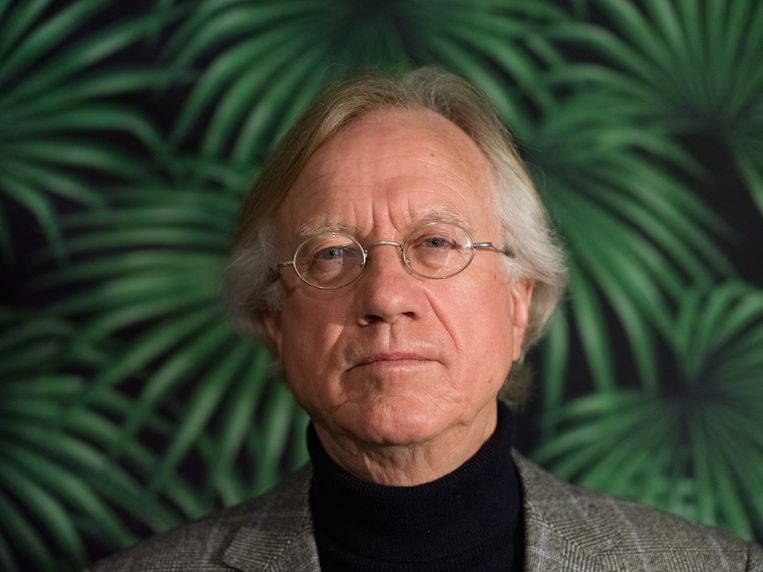

Lex Hoogduin: De verzwakking van de euro

Het beleid van de Europese Centrale Bank – met steeds lagere rentes en andere ongebruikelijke maatregelen – biedt geen oplossing, maar vergroot juist het probleem van stagnerende economie en financiële instabiliteit. De route die de politici ondertussen inslaan (meer eenwording, meer gedeeld risico) brengt ook al meer problemen dan oplossingen. Het is de weg naar de transferunie. Dat is niet bepaald de euro waar Nederland in 1992 voor dacht te tekenen, aldus Lex Hoogduin, voormalig directielid van De Nederlandsche Bank.

Het einde van het presidentschap van de ECB van Mario Draghi nadert. Hoe staat de euro en er voor, ruim tien jaar na de grootste crisis sinds de Grote Depressie van de jaren dertig van de vorige eeuw? De euro is er nog. Zonder de verklaring in 2012 van Draghi dat de ECB ‘alles zou doen binnen haar mandaat om de euro te redden’, had de geschiedenis een andere wending kunnen nemen. De euro hing aan een zijden draadje. Mario bedankt.

De Europese autoriteiten (inclusief de ECB) hebben de conclusie getrokken dat het zo ver heeft kunnen komen, omdat EMU niet af is. De euro moet daarom worden versterkt, vooral door verdere integratie, risicodeling en het bestendigen en verder uitbouwen van tijdens de crisis uit de grond gestampte instituten als het Europees Stabilisatie Mechanisme (ESM). De euro versterken komt vooral neer op haar schokbestendiger maken. De bijna-ondergang van de euro, was niet het gevolg van onvermogen of verkeerd beleid van landen in de eurozone, maar van onvoldoende bescherming tegen externe schokken en onterechte aanvallen van de ‘financiële markten’ op sommige landen.

In de optiek van de autoriteiten heeft de ECB behalve de euro te redden, ook het ‘spook’ van de deflatie (dalende prijzen van consumptiegoederen) bedwongen. Voortvarend is de rente teruggebracht naar 0% en banken moeten zelfs betalen om geld bij de ECB te stallen. De rente staat inmiddels zo’n 5 jaar op nul en de ECB heeft onlangs laten weten dat dit in ieder geval tot maart volgend jaar het geval zal blijven.

Maar dit was niet genoeg. Er is een hele serie zogenoemde onconventionele maatregelen genomen. Belangrijkste daarvan zijn dat banken onbeperkt toegang hebben gekregen tot ECB-krediet, dat wil zeggen gratis geld kunnen ophalen bij de ECB (tegen onderpand) en de aankoop van bij elkaar € 2600 mrd van vooral overheidsobligaties (QE).

Dit monetaire beleid werd en wordt door de ECB nodig gevonden om prijsstabiliteit te bevorderen. Vooral door de vergrijzing van de bevolking zal de rente nog decennia erg laag moeten zijn, om de economische groei op peil te houden. Ook overheden zullen zo veel mogelijk een stimulerend beleid moeten voeren. Dat kan ook, want door de lage rente zijn hogere overheidsschulden houdbaarder dan in het verleden.

Zogenoemd onconventioneel beleid, dat nog niet zo lang geleden ‘extreem’, ‘buitensporig’ of ‘onverantwoord’ zou zijn genoemd, is heel snel het nieuwe normaal geworden. Het is te verwachten dat het zal worden uitgebreid, indien nodig geacht door de ECB om prijsstabiliteit te handhaven. Overheden die ‘daarvoor ruimte hebben’zullen ook hun steentje moeten bijdragen in het stimuleren van de economie. Het is te verwachten dat het in de meeste gevallen niet aan dovenmansoren zal zijn gericht.

Een permanent lage rente, met zo veel mogelijk ruimte voor stimulerend overheidsbeleid, ondersteund door zo ver mogelijk verder opgerekt onconventioneel monetair beleid, zijn onmisbare pilaren onder de ‘sterkere’ euro die de Europese autoriteiten voor ogen hebben.

De diagnose van de Europese autoriteiten van de oorzaak van de eurocrisis en hun opvatting over de noodzaak van een permanent lage rente en stimulerend monetair en begrotingsbeleid is oppervlakkig en discutabel.

Steeds meer schulden

De zeer lage rente is waarschijnlijk niet alleen en hoofdzakelijk het gevolg van de vergrijzing. Ze is voor een groot deel het directe gevolg van het beleid van de ECB de laatste decennia. De lage rente is de ECB niet alleen maar ‘overkomen’. De ECB stuurt de rente en impliciet daarmee ook de omvang van de geldhoeveelheid, de omvang van banken en financiële markten. Het beleid van centrale banken (de ECB is daar niet alleen in) heeft een enorme uitdijing van de financiële sector en dus ook van schulden mogelijk gemaakt, ook ten opzichte van de reële economie (de productie van goederen en niet-financiële diensten). Daarmee zijn de structuur en werking van economieën ingrijpend veranderd.

Dit was een proces dat al aan de gang was ruim voor de invoering van de euro. Sinds 1971 kennen we zogenoemd ‘fiat’-geld. Dat wil zeggen dat ons geld sindsdien niet verankerd is in iets dat zelfstandige waarde heeft, zoals bij voorbeeld goud. Dat betekent dat de belangrijkste automatische rem op de groei van geldhoeveelheid, financiële sector en financiële markten sindsdien weg is. Een beheerste ontwikkeling van financiële markten als basis voor houdbare economische groei, is vanaf dat moment afhankelijk geworden van de strategie en het beleid van centrale banken.

Die centrale banken zijn zich steeds meer gaan richten op het proberen te stabiliseren van de stijging van de prijzen van consumptiegoederen op een percentage in de buurt van 2% per jaar als voorwaarde voor houdbare groei en financiële stabiliteit. Die strategie noemen we ‘inflation targeting’. Overwegingen met betrekking tot de groei van geldhoeveelheid, omvang van banken en financiële markten spelen daarbij nauwelijks of geen rol. Aanvankelijk had de ECB nog een richtsnoer voor de groei van de geldhoeveelheid, maar dat is steeds meer naar de achtergrond geschoven. Onder Draghi is de ECB feitelijk een pure ‘inflation targeter’ geworden.

De ontwikkeling van consumptieprijzen staat wereldwijd al enige decennia onder neerwaartse druk door de globalisering en de ontwikkeling van opkomende economieën, met China voorop. Dat stelt centrale banken in de gelegenheid trendmatig rentes te verlagen en de timing daarvan vooral te laten bepalen door omslagpunten in de ontwikkeling van de steeds belangrijker geworden financiële markten en grote banken, die ‘too big to fail’ zijn.

Bijproduct van dit accommoderende beleid zijn een steeds grotere en kwetsbare financiële sector, sterk gestegen schulden en financiële instabiliteit, structureel dalende productiviteits- en economische groei, ‘boom/bust’-cycli en het onbetaalbaar maken van de opbouw van waardevaste pensioenen.

Kortom: de lage rente en groeivertraging zijn niet vooral veroorzaakt door de vergrijzing, maar door het monetaire beleid zelf. De steeds verdere renteverlaging en het ontwikkelen van onconventioneel beleid vergroten het probleem en zijn dus het tegendeel van de oplossing voor lage groei en financiële instabiliteit. Hiermee doorgaan en dat zien als onderdeel van een ‘versterking’ van de euro is een groot risico. Het leidt tot een vergroting van de kwetsbaarheid en verzwakking van de euro.

Hoezo schokbestendig?

De diagnose dat de eurocrisis heeft geleerd dat de euro meer ‘schokbestendig’ moet worden gemaakt en dat EMU niet af is, gaat geheel voorbij aan het gegeven dat een aantal landen niet (meer) voldoet aan de voorwaarden die het EU-Verdrag hanteert voor een houdbare euro. Dat betreffen in het bijzonder de criteria voor gezonde overheidsfinanciën en concurrentievermogen. Dat geldt meerdere landen, waaronder in ieder geval Frankrijk en Italië.

De weg van verdere integratie en risicodeling die nu wordt ingeslagen, draagt niet bij aan het oplossen van dat probleem. Integendeel. Het bestendigt het. Het maakt het op zijn best langer beheersbaar, voorkomt dat het zich op korte termijn uit in een volgende crisis waarbij de eurozone uit elkaar dreigt te vallen.

In plaats van dat landen die het betreft zich aanpassen en zorgen dat ze (weer) voldoen aan de vereiste criteria, worden de bestaande gebreken toegedekt en de weerstand van de betreffende landen zich aan te passen gedoogd en mogelijk zelfs gevoed.

Het idee dat landen als Italië en Frankrijk niet aan de criteria kunnen voldoen omdat ze door externe schokken zouden zijn getroffen, is een gotspe. Ze hebben de afgelopen twintig jaar vaker niet dan wel aan de criteria voldaan. Het is vooral het gevolg van institutioneel en politiek onvermogen en/of onwil.

Het pad van verdere integratie en risicodeling draagt dan ook het grote risico in zich van de eurozone steeds meer een transferunie te maken, met gemiddeld lage groei, een relatief kwetsbaar financieel systeem, met hoge schulden en uiteindelijk hogere inflatie dan gewenst.

Dat is geen versterking van de euro, maar een verzwakking. Dat is zeker niet de euro waarvoor Nederland in 1992 dacht te tekenen.