Hoeveel pensioenmiljarden moeten er nog worden vergokt? Het ABP is dringend toe aan een nieuwe aanpak

Artikel beluisteren

Op 17 december 1965 kwam Joop den Uyl – toen minister van Economische Zaken, later premier – naar Heerlen om de eerste Mijnnota te presenteren. De mijnen gaan sluiten, zo luidde zijn boodschap, daar is niets aan te doen. Maar Den Uyl beloofde ook dat de verhuizing naar Zuid-Limburg van grote delen van het Centraal Bureau voor de Statistiek (CBS) en het Algemeen Burgerlijk Pensioenfonds (ABP) voor nieuwe werkgelegenheid zou zorgen.

Dat viel goed, zo meldden verslaggevers. ‘Als de minister eindelijk is uitgesproken, barst in de zaal. gevuld met burgemeesters, werkgevers, vakbondsleiders en geestelijken een luid applaus los. Als één man staan Frans Dohmen, voorzitter van de katholieke bond, dr. Rottier, voorzitter van de hoofddirectie van de Staatsmijnen en gouverneur mr. dr. Van Rooy voor Den Uyl op.’

Groot was toen de dankbaarheid. Ook als de werkloos geworden mijnwerkers niet zelf konden gaan werken bij CBS of ABP, dan wel hun kinderen.

Nieuwe kantoren in New York en Hong Kong

Maar bijna zestig jaar na Den Uyls toespraak staat Heerlen nog steeds bijna onderaan – op plaats 48 – in de top 50 van meest aantrekkelijke Nederlandse steden (en op nummer één voor wat betreft het aantal gescheiden inwoners, een teken dat het leven in Heerlen voor veel mensen moeilijk is). Dan helpt het niet dat de intussen duizend werknemers van de beleggingspoot van het ABP (onder de naam APG) hun vaak vorstelijke salaris niet meer besteden in Heerlen, maar in Amsterdam.

Waarom? Wel, dan kunnen de Britse of Amerikaanse bankiers van Goldman Sachs makkelijker invliegen voor de lunch. En om het de zakenbankiers nog makkelijker te maken, heeft het ABP recent ook nog kantoren geopend in New York en Hong Kong, waar sommige van de 263 beleggers meer dan een miljoen per jaar verdienen.

Joop den Uyl zou, denk ik, boos en verdrietig zijn geweest. En zie wat die duizend beleggers ervan hebben gebakken, onder aanvoering van Ronald Wuijster (salaris 700.000 euro). De uitkomsten van de beleggingen van het ABP zijn om te schrikken. Mijn analyse van de cijfers over de afgelopen tien jaar laat een verlies zien van 24 miljard door op een verkeerde manier in aandelen te beleggen, en daarbij nog een extra verlies van 17 miljard met nutteloze gokpartijen over de rente. In totaal dus 41 miljard verloren.

Ik moest even denken aan de Tweede Kamerleden Caroline van der Plas (BBB) en Pieter Omtzigt (NSC) die zo’n twee miljard euro vroegen voor een verhoging van het minimumloon en iedereen in de Kamer over zich heen kregen omdat niet precies was aangegeven hoe we dat moesten financieren. Wuijster verprutst tientallen miljarden, maar houdt zijn functie en salaris.

Hoe heeft het zo gek kunnen lopen? En met zulke enorme schade voor het pensioenfonds? Antwoord: naïviteit in de omgang met de bankiers die beleggingen aanbieden. Ik ben zelf vele jaren commissaris geweest bij twee grote pensioenfondsen. Bij een ervan moest ik ageren tegen dezelfde kwaal die ik ook herken bij het ABP.

De directeur wilde naar China om die economie te ontdekken, naar congressen in het buitenland en mee met excursies, gratis aangeboden door de grote banken waar het fonds zaken mee deed. Mijn medebestuurders lieten de directeur enthousiast vertellen over zijn gesponsorde reizen en gaven om de beurt ook een persoonlijke visie op de rente, de economische groei en de beurs.

Waarom niet beleggen in indexfondsen?

Ik was hoogleraar in die onderwerpen en schreef er boeken en artikelen over, maar onthield me meestal van voorspellingen. Waarom zouden acht Nederlanders in een Hollands bestuur de rente en de wisselkoers beter kunnen voorspellen dan de wereldwijde markt? Mijn inbreng in de vergaderingen ging vooral over het management van de beleggingen: was er een externe ‘custodian’ die de resultaten vergeleek met een onafhankelijk geselecteerde index? Sloegen de eigen beleggers niet op hol door na één buitenlands bezoek een mooi gebouw in Washington aan te kopen als belegging voor hun pensioenfonds? Gingen ze zich – na een gesponsord bezoek aan Sydney – niet verplicht voelen om te beleggen bij de bank die hun verre reis had betaald?

Ik denk dat in het bestuur van het ABP het inzicht ontbreekt dat de meerderheid van de academische specialisten er al geruime tijd voorstander van is om vooral te beleggen in zogenaamde indexfondsen. Die volgen computergestuurd – en dus tegen heel lage kosten – de gemiddelde trend van de beurs.

Banken en andere aanbieders van traditionele, zogenaamd ‘actieve’ beleggingsfondsen maken voortdurend selecties, kopen en verkopen en brengen dus ook veel meer kosten in rekening. Als we die kosten aftrekken van de resultaten, blijkt dat acht op de tien ‘actieve’ vermogensbeheerders het slechter doen dan de indexfondsen. En dan heb je – anders dan het ABP – géén duizend medewerkers nodig om te lunchen, te dineren, te congresseren en te reizen met de bankiers die zo graag ‘actief’ voor ze willen beleggen.

En dan is er, zoals gezegd, ook nog 17 miljard euro verloren met gokken op de rente. Uit de cijfers van het ABP maak ik op dat de laatste twee jaar, toen de rente weer ging stijgen, op nog grotere schaal is gegokt dan daarvoor. Resultaat: 6,3 miljard verloren in 2021 en 28,3 miljard in 2022: omdat het ABP maar blééf gokken dat de rente zou dalen.

In het algemeen is het niet zo goed mogelijk om de rente op staatsschuld te voorspellen, maar 2021 en 2022 waren nu net twee jaren waarin iedereen die de rente volgt rekening hield met een aanhoudende stijging: omdat de Europese Centrale Bank (ECB) wel actie móest ondernemen tegen de oplopende inflatie.

Echter, zo niet het ABP, dat hardnekkig volhield dat de rente zou dalen. In eerdere jaren was die inschatting soms zeer winstgevend (vooral in 2014), maar toch is het onbegrijpelijk dat het bestuur van het ABP dit gokgedrag goedkeurt.

Het ABP heeft een onafhankelijke custodian nodig

Het ABP heeft dringend een onafhankelijke custodian nodig die onderzoekt hoe de schade van het actief beleggen kon oplopen tot 24 miljard in tien jaar. ‘Onafhankelijk’ is hier cruciaal, omdat het ABP intussen niet meer wil beleggen in de producenten van fossiele energie (Shell, BP, Total Energies) en de sterk negatieve financiële effecten daarvan in kaart gaan worden gebracht met een in-huis ontwikkelde index. Dan wil je toch weer tegelijk speler en scheidsrechter zijn.

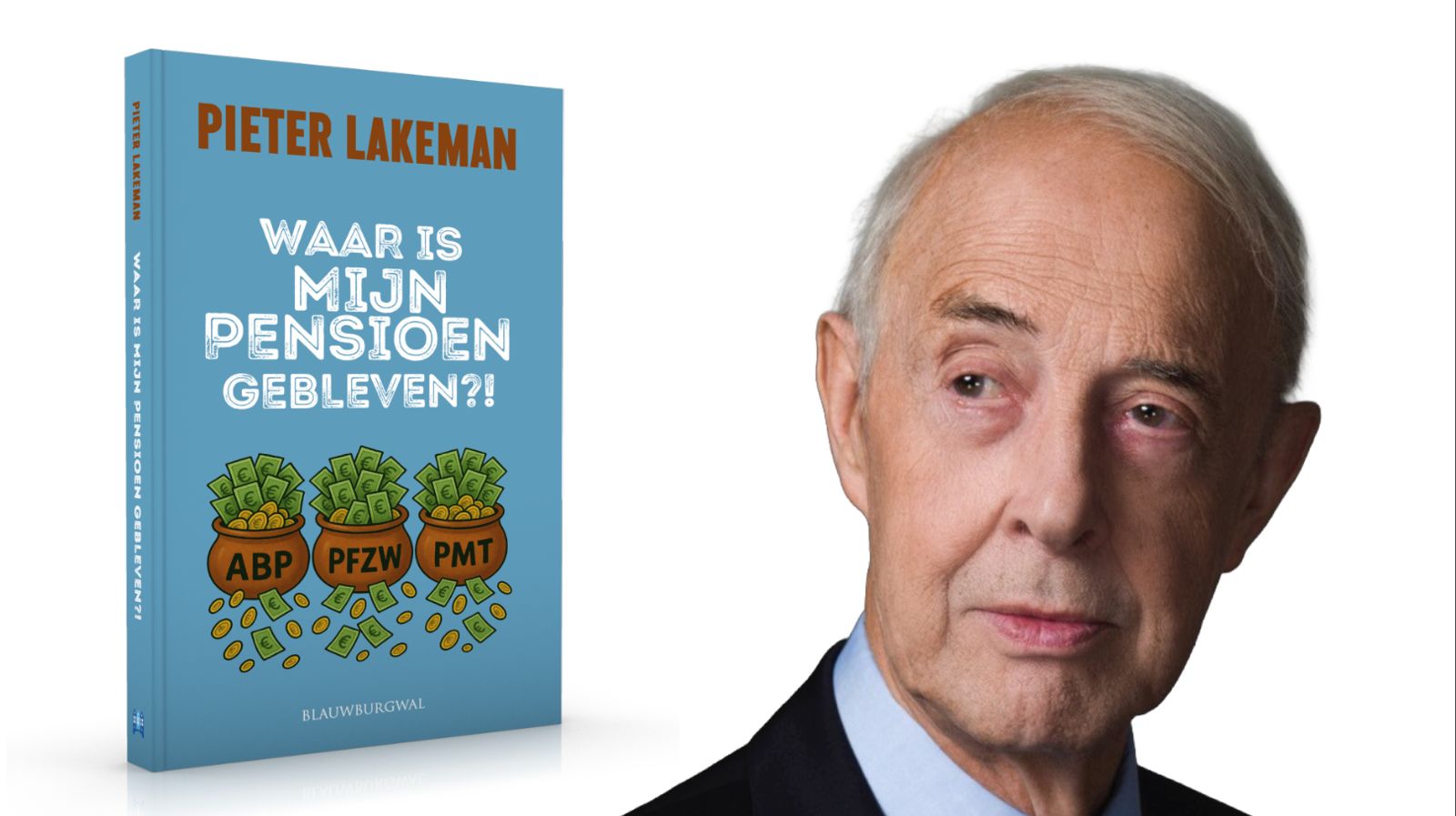

‘Hoe ABP waarde toevoegt’ staat boven het laatste jaarverslag van Neerlands grootste pensioenfonds. Ik bied graag aan om met mijn vriend Pieter Lakeman een urgent interimverslag te schrijven met de treurige titel ‘Hoe ABP zoveel waarde kon vernietigen’.

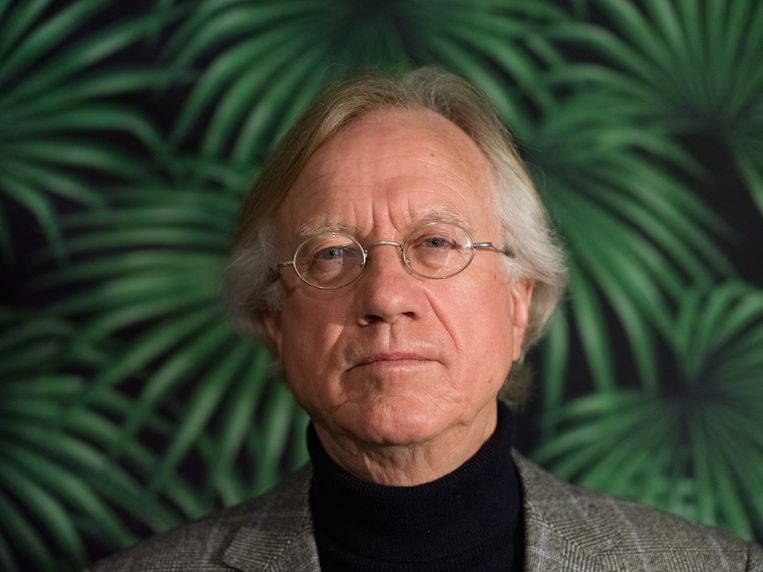

Eduard Bomhoff is oud-hoogleraar economie aan de EUR, Nyenrode en Monash University. In 2002 was hij vicepremier in het eerste kabinet-Balkenende.

Het zijn de donateurs die Wynia’s Week mogelijk maken. Doet u al mee? Doneren kan op verschillende manieren. Kijk HIER. Hartelijk dank!